Alguém muito mais sábio que eu uma vez disse: «uma imagem vale mais que 1000 palavras». Munidos deste lema e considerando a importância do tema para o sucesso de médio a longo prazo de investidores de todos os níveis, recorremos a alguns gráficos que, espero, ajudarão a desmistificar o conceito e a importância das avaliações nos mercados acionistas.

Link para o primeiro artigo: https://lucrar.pt/como-gerar-um-retorno-superior/

Link para o segundo artigo: https://lucrar.pt/os-amigos-diversificacao-e-gestao-de-risco/

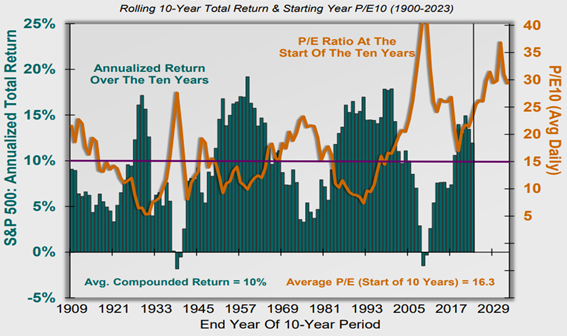

avaliação do mercado

Quando me referir à «avaliação do mercado», estarei a referir-me ao conjunto de métricas que procura avaliar se o mercado está «caro» ou «barato», ou, como aprendemos nas aulas de Finanças, se o preço de um ativo está a transacionar acima ou abaixo do seu valor intrínseco. Intuitivamente, um investidor que compra um índice acionista como o S&P500 durante uma recessão, enquanto o medo domina o mercado, realiza a compra a um preço mais baixo. Quando o sentimento predominante no mercado se torna otimista — por exemplo, com o consenso de que o pior da recessão já passou — o S&P500 tende a valorizar, e o investidor beneficia de uma mais-valia. Da mesma forma, um investidor que compra o S&P500 quando a economia está em alta e a ganância domina o mercado, paga um preço mais elevado. Quando o sentimento se torna pessimista e o consenso é que uma recessão se aproxima, o S&P500 tende a desvalorizar e o investidor regista uma menos-valia.

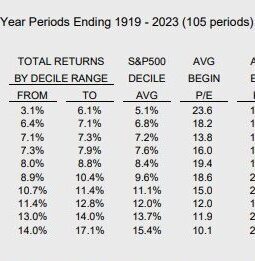

Fonte: J.P. Morgan Asset Management’s Guide to the Markets – US (September 30,2024)

O gráfico acima, cortesia da J.P. Morgan Asset Management, traça este yo-yo de emoções desde janeiro 1994 até 30 de setembro 2024. A métrica apresentada, o forward price-to-earnings ratio, (rácio de preços sobre lucros futuros), indica-nos que, a um rácio atual de 21,52x, os investidores estão dispostos a pagar 21,52 vezes os lucros anuais médios das empresas do índice S&P500. Invertendo este rácio, temos uma earnings yield de 4.65% ao ano. É-nos possível retirar as seguintes conclusões do gráfico acima:

- Nos últimos 30 anos, o valor médio deste rácio tem sido de cerca de 16,73x.

- O rácio alterna entre expansão e contração, raramente ficando próximo do seu valor médio.

- Historicamente, quando o rácio atinge um desvio padrão acima da média (20x) ou um desvio padrão abaixo da média (13,5x), tende a inverter e a convergir para a média, embora não se estabilize nesse valor.

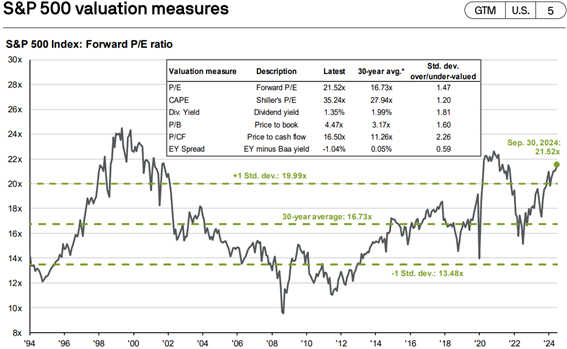

Fonte: Goldman Sachs’s Global Strategy Paper no.71 (October 18,2024) & J.P. Morgan Asset Management’s Guide to the Markets – US (September 30,2024)

Os gráficos acima, cortesia da Goldman Sachs e da J.P. Morgan Asset Management, comprovam empiricamente um facto já mencionado: se o meu preço de compra for mais baixo do que o do meu vizinho, a minha probabilidade de obter um retorno superior ao dele daqui a 5 e 10 anos é maior.

No gráfico à esquerda, com base em dados de 1930, a Goldman Sachs apresenta uma regressão linear que confirma a existência de uma relação negativa e estatisticamente relevante entre o rácio de preços sobre lucros ajustados ciclicamente (S&P500 CAPE) e o retorno médio anualizado do S&P500 nos 10 anos seguintes. No gráfico à direita, com dados desde 1999, a J.P. Morgan Asset Management demonstra uma relação semelhante (embora ligeiramente mais dispersa) entre o rácio de preços sobre lucros futuros (Forward P/E) e o retorno médio anualizado do S&P500 nos 5 anos seguintes.

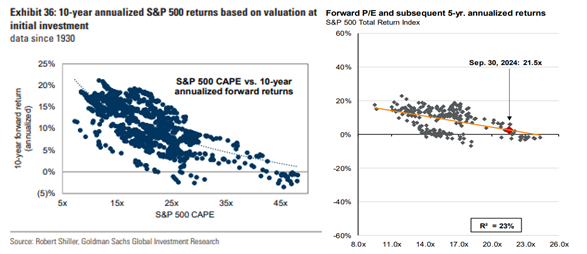

Fonte: Crestmont Research (www.crestmontresearch.com)

Crestmont Research

O gráfico acima, elaborado pela Crestmont Research, é um dos meus preferidos, pela simplicidade e elegância com que apresenta a informação. A Crestmont combina colunas verdes, que representam os retornos médios anuais a cada período de 10 anos desde 1909 (ou seja, a primeira coluna refere-se ao período entre 1909-1919 e a segunda ao período 1910-1920), com uma linha laranja, que representa o rácio de preços sobre lucros ciclicamente ajustados (S&P500 CAPE) no início do período (ou seja, o primeiro ponto da linha refere-se ao valor deste rácio em 1909 e o segundo ponto refere-se ao valor deste rácio em 1910). A meio do gráfico, é traçada a linha roxa que representa o valor médio de ambos: 10% retorno médio anual (!!) para o S&P500 e 16.3x para o rácio de preços sobre lucros ciclicamente ajustados (S&P500 CAPE). As principais conclusões deste gráfico são as seguintes:

- É possível que um investimento de 10 anos no mercado acionista apresente retorno negativo. Desde 1909, houve 4 períodos assim: 1929-1939, 1930-1940, 1999-2009 e 2000-2010.

- Houve vários períodos com retornos acima da média. Um investimento que cresce a uma taxa de juro composto 15%-20%, quadruplica ou sextuplica o investimento inicial após 10 anos. Estes períodos tendem a estar agrupados em clusters e nascem de períodos onde o investimento inicial é feito em mercados “baratos”.

- Houve vários períodos com retornos abaixo da média (retornos médios anuais de 3%-6%). Estes períodos tendem a estar agrupados em clusters e nascem de períodos onde o investimento inicial é feito num mercado “caro”.

Se ainda está a ler este artigo, caro leitor, é provável que, tendo em conta as informações apresentadas, esteja menos otimista quanto ao desempenho do S&P500 nos próximos anos. Retomando o tema central desta série de artigos, é possível obter um retorno superior ao do mercado. Os gráficos abaixo ajudam a entender como isso pode ser feito.

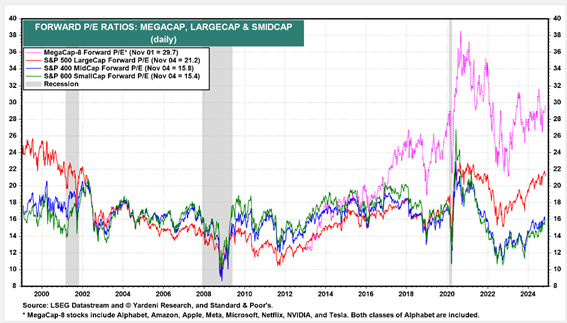

Fonte: Yardeni Research, (https://yardeni.com/our-charts/)

Fonte: Yardeni Research, (https://yardeni.com/our-charts/)

O primeiro gráfico compara o rácio de preços sobre lucros futuros (forward price-to-earnnigs ratio) do S&P500 (vermelho), das 8 maiores empresas deste índice (lilás), do S&P400 Mid-cap (azul) e do S&P600 Small Cap (verde). O segundo gráfico compara o rácio de preços sobre lucros futuros (forward price-to-earnings ratio) de empresas pertencentes ao S&P500 que apresentam métricas de avaliação mais baratas (vermelho) com empresas pertencentes ao S&P500 que apresentam métricas de avaliação mais caras (azul). As barras horizontais cinzentas delineiam períodos de recessão.

Porque escolhi este gráfico? O universo de investimentos disponíveis é imensamente mais vasto do que apenas as empresas que compõem o S&P500 e para obtermos um retorno superior ao mercado, temos que, por definição, ser diferentes do mercado. Adicionalmente, autores importantíssimos como Eugene Fama, Kenneth French, Mark Carhart e Clifford Asness escreveram extensivamente sobre como, devido a fatores comportamentais e técnicos, o investimento em empresas de menor dimensão ($1-$2mil milhões VS $10+ mil milhões) e em empresas “de valor” (value) tende a proporcionar um retorno superior no médio-longo prazo. Contudo, estas empresas têm tido desempenhos dececionantes recentemente e, por isso, estão mais atrativas. Estará o mercado pronto para uma mudança de rumo?

E com isto chegámos a uma das respostas possíveis para a nossa pergunta inicial de “como obter um retorno superior ao do mercado”. Em suma:

- Diversificar. Para continuar a navegar, temos que evitar parar o barco no estaleiro. Nos últimos 100 anos, todos os ativos (ações, obrigações, ouro, petróleo, imobiliário, criptoativos, cash) já tiveram pelo menos: 1) um período de queda em termos reais (após a inflação) de 70% ou mais, ou 2) um período de 10 anos com retorno real inferior ao dinheiro em depósitos a prazo.

- Estes períodos de performance lastimável foram, tipicamente, procedidos por/tiveram origem em períodos de performance muito acima da média que elevaram as avaliações para valores insustentáveis. O objetivo é «comprar barato e vender caro», não «comprar caro e vender mais caro» ou «comprar caro e vender barato».

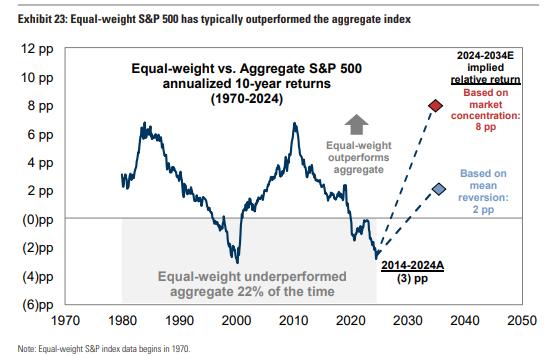

- Uma gestão rigorosa do risco, especialmente de concentração e concavidade do portfólio. Uma carteira construída com índices que alocam o dinheiro recebido em percentagens iguais (equal-weight index), não só é por norma boa ideia, como atualmente apresenta um perfil de risco-retorno bastante atrativo, tal como pode ser observado no gráfico abaixo.

Fonte: Goldman Sachs’s Global Strategy Paper no.71 (October 18,2024)

João Feliciano Martins

Todo o conteúdo neste website serve apenas para fins informativos e educacionais, não representando qualquer tipo de aconselhamento financeiro. Qualquer menção de produtos financeiros e investimentos nestes artigos não representa nenhuma recomendação nem deve ser tida como aconselhamento financeiro, contabilístico, fiscal ou legal.

O investimento em instrumentos financeiros está sujeito a riscos, incluindo o risco de perda parcial ou total do capital investido. Rentabilidade obtida no passado não representa garantia de resultados futuros. Leia e entenda as declarações de risco para ajudar na tomada de decisão.