Com a recente descida das taxas de juro e a inflação ainda a impactar o poder de compra, muitos se perguntam: devo amortizar o crédito habitação ou investir? Esta é uma das decisões mais relevantes para quem tem poupanças disponíveis e quer maximizar o valor do seu dinheiro. Neste artigo, vou ajudar-te a decidir qual é a melhor estratégia para 2024, tendo em conta as condições atuais do mercado.

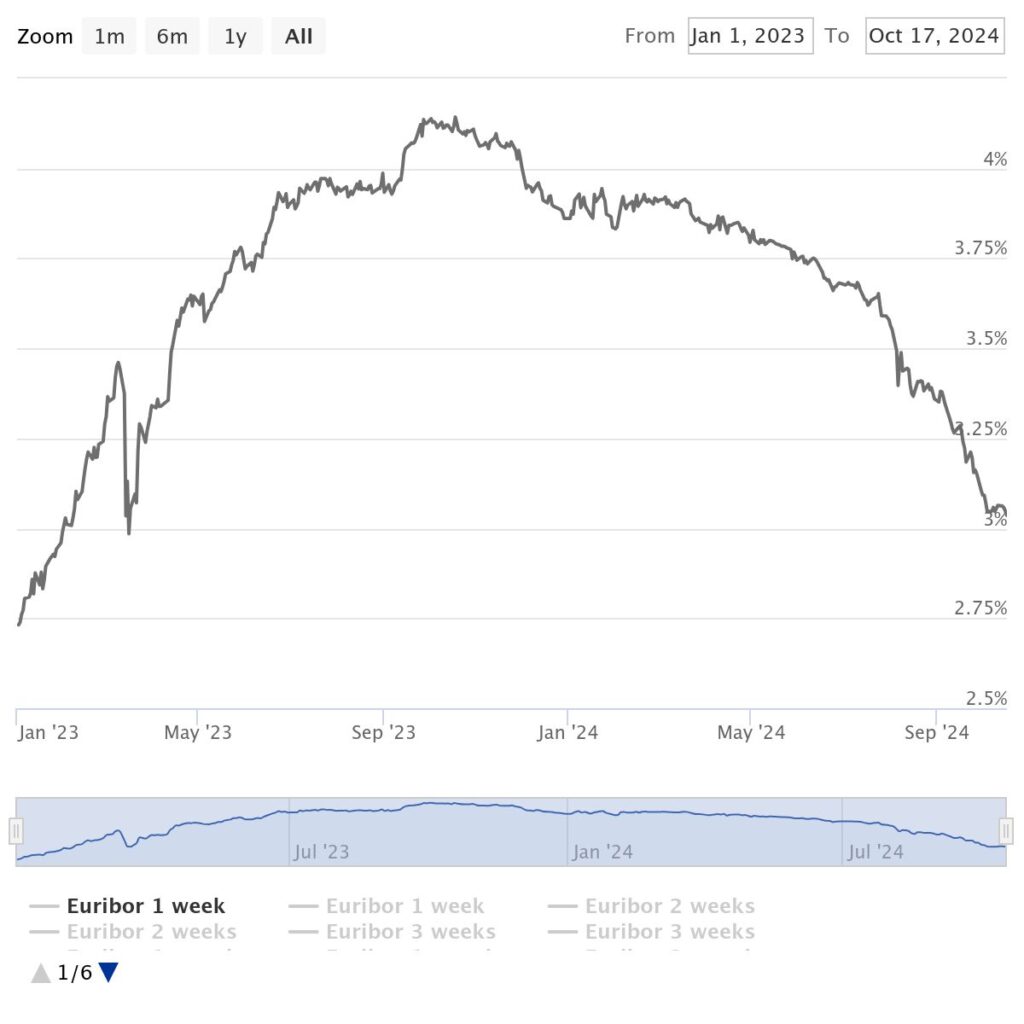

1. A Nova Realidade: Queda das Taxas de Juro e Inflação Persistente

Após um período de subida acentuada das taxas de juro, a tendência recente mostra uma descida gradual da Euribor, aliviando as prestações de crédito habitação. Esta descida deve-se em parte às ações dos bancos centrais para combater a inflação, que continua elevada, mas começa a dar sinais de abrandamento. Para quem tem crédito habitação, estas mudanças trazem uma nova perspectiva: com as taxas de juro em queda, será que vale a pena amortizar ou é melhor aproveitar e investir?

2. Amortizar o Crédito Habitação: Vantagens e Limitações

Amortizar o crédito habitação significa reduzir o montante total em dívida ou o prazo do empréstimo. Esta opção pode parecer mais apelativa quando as taxas de juro são elevadas, mas com a recente queda, será que continua a ser a melhor opção?

Vantagens de Amortizar:

- Poupança em juros: Mesmo com a queda das taxas, amortizar pode continuar a gerar poupanças em juros ao longo do tempo, sobretudo se o teu crédito ainda tiver muitos anos pela frente.

- Maior segurança financeira: Menos dívida significa maior tranquilidade. Para quem prefere evitar riscos, amortizar oferece uma sensação de estabilidade, principalmente em tempos de incerteza económica.

- Libertação de orçamento: Ao reduzir a prestação mensal, podes ter mais margem financeira para outras despesas ou projetos.

Limitações de Amortizar:

- Perda de liquidez: Amortizar significa utilizar o teu capital para abater dívida, o que pode reduzir a tua capacidade de reagir a imprevistos ou aproveitar oportunidades de investimento.

- Rendibilidade potencial mais baixa: Com as taxas de juro em descida, a poupança em juros pode ser menor do que o retorno que poderias obter ao investir o dinheiro.

3. Investir: Oportunidade de Crescimento do Capital

Com as taxas de juro mais baixas, investir pode ser uma alternativa mais atrativa. Se fores capaz de obter um retorno superior à taxa de juro do teu crédito habitação, investir em vez de amortizar pode aumentar significativamente o teu património a longo prazo.

Vantagens de Investir:

- Rendibilidades potenciais mais altas: Em 2024, existem várias oportunidades de investimento que podem superar a taxa de juro média dos créditos habitação, como ações, ETFs, ou até obrigações.

- Diversificação: Em vez de canalizares todo o teu capital para o pagamento do crédito, podes distribuir o teu dinheiro por diferentes ativos, reduzindo o risco e aumentando o potencial de retorno.

- Liquidez: Investimentos em produtos como ETFs ou obrigações podem ser relativamente líquidos, permitindo-te aceder ao dinheiro em caso de emergência.

Limitações de Investir:

- Risco de perda: Ao contrário de amortizar, investir envolve sempre algum risco, principalmente em mercados voláteis.

- Rendibilidade não garantida: Apesar do potencial de ganhos, os mercados financeiros podem flutuar, e nem sempre é certo que obtenhas retornos superiores à taxa de juro do teu crédito.

4. Como Decidir: Amortizar ou Investir?

A decisão entre amortizar ou investir deve ser baseada na tua situação financeira, objetivos e perfil de risco. Aqui estão alguns pontos a considerar:

- Taxa de juro do teu crédito: Se a tua taxa de juro for baixa (por exemplo, abaixo de 3%), investir pode ser uma melhor opção, pois é possível encontrar investimentos com rendibilidades superiores.

- Horizonte de investimento: Se tens uma visão de longo prazo, investir pode gerar ganhos significativos. No entanto, se preferes uma abordagem conservadora, amortizar oferece uma segurança imediata.

- Perfil de risco: Se és avesso ao risco e preferes reduzir a tua dívida, a amortização pode ser a escolha mais confortável. Mas se estás disposto a correr algum risco em troca de possíveis maiores retornos, investir pode ser a tua melhor aposta.

5. Qual a Melhor Opção para Ti em 2024?

Se o teu crédito habitação tem uma taxa de juro baixa, a amortização pode não ser a melhor solução, especialmente se tens um perfil de investidor mais agressivo e estás disposto a aproveitar o potencial de crescimento de mercados financeiros.

No entanto, se valorizas a segurança, a redução da dívida pode proporcionar uma paz de espírito que os investimentos mais arriscados não oferecem. Considera também a situação económica futura: embora as taxas de juro estejam a descer agora, a incerteza ainda é grande, e garantir a redução da tua dívida pode ser uma decisão sensata para quem quer minimizar riscos.

Conclusão

Em 2024, com as taxas de juro a descer, tens uma escolha importante pela frente: amortizar o crédito habitação ou investir. Não há uma resposta única para todos, mas com uma análise cuidadosa da tua situação financeira e do teu apetite pelo risco, poderás tomar a decisão mais informada.

Se tens uma taxa de juro baixa e estás à procura de maximizar os teus retornos, investir pode ser o caminho. Contudo, se preferes uma abordagem mais segura e garantir uma menor dívida, a amortização continua a ser uma boa opção. Lembra-te de avaliar sempre o teu perfil de risco e as tuas necessidades financeiras a longo prazo.